ترید در بایننس نیازمند دانش و آگاهی در مورد نحوه انجام معاملات و همچنین استفاده از برترین امکاات برای انجام ترید بهتر نظیر استفاده از سرور مجازی ترید بایننس توشن می باشد.

سرور مجازی ترید بایننس توشن این امکان را در اختیار کاربر قرار می دهد تا بتواند با اینترنت قوی تر و قابل اطمینان تری در ترید کند.

در مطالب قبلی شما را با ۴ نکته کلیدی برای موفقیت در بازار بورس آشنا کردیم. در ادامه همراه ما باشید تا با نکات بیشتری در خصوص ترید در بایننس آشنا شوید.

استراتژی “خرید و نگهداری”، شاید تعجبی نداشته باشد، شامل خرید و نگهداری دارایی است. این یک بازی منفعلانه طولانی مدت است که سرمایه گذاران دارایی را خریداری می کنند و پس از آن بدون توجه به شرایط بازار آن را تنها می گذارند.

یک مثال خوب از این مورد در فضای رمزنگاری، HODLing است، که معمولاً به سرمایه گذارانی اشاره دارد که ترجیح می دهند سالها به جای تجارت فعال، خرید و نگهداری کنند.

این می تواند یک روش سودمند برای کسانی باشد که سرمایه گذاری “دست به دست” را ترجیح می دهند زیرا نیازی نیست نگران نوسانات کوتاه مدت یا مالیات بر سود سرمایه باشند.

از طرف دیگر، این امر به صبر سرمایه گذار نیاز دارد و فرض می کند که دارایی کاملاً بی ارزش نخواهد بود.

سرمایه گذاری شاخص می تواند نوعی “خرید و نگهداری” تلقی شود.

همانطور که از نام آن پیداست، سرمایه گذار به دنبال سود بردن از جابجایی دارایی ها در یک شاخص خاص است. آنها می توانند این کار را با خرید دارایی به تنهایی یا با سرمایه گذاری در یک صندوق شاخص انجام دهند.

باز هم، این یک استراتژی انفعالی است. افراد همچنین می توانند از تنوع در دارایی های متعدد و بدون استرس تجارت فعال بهره مند شوند.

معاملات کاغذی می تواند هر نوع استراتژی باشد. اما تریدر فقط وانمود می کند که دارایی را خریداری و می فروشد.

این چیزی است که شما ممکن است به عنوان یک مبتدی (یا حتی به عنوان یک تاجر باتجربه) در نظر بگیرید تا مهارت های خود را بدون به خطر انداختن پول خود آزمایش کنید.

به عنوان مثال ممکن است فکر کنید که شما یک استراتژی خوب برای زمانبندی کاهش بیت کوین کشف کرده اید و می خواهید قبل از وقوع آن، از آن سود ببرید.

اما قبل از اینکه همه وجوه خود را به خطر بیندازید، ممکن است تجارت کاغذ را انتخاب کنید. به همین ترتیب می توانید از نوعی شبیه ساز استفاده کنید که رابط های تجاری محبوب را تقلید می کند.

مزیت اصلی معاملات کاغذی این است که در صورت خراب شدن مشکلات می توانید بدون از دست دادن پول، استراتژی ها را امتحان کنید.

می توانید از عملکرد حرکات خود با خطر صفر ایده بگیرید. البته، باید توجه داشته باشید که تجارت کاغذ فقط درک محدودی از یک محیط واقعی به شما می دهد.

تکرار احساسات واقعی که وقتی پول شما درگیر است دشوار است. تجارت کاغذ بدون شبیه ساز زندگی واقعی ممکن است حس نادرستی از هزینه ها و هزینه های مرتبط به شما بدهد، مگر اینکه آن ها را برای سیستم عامل های خاص در نظر بگیرید.

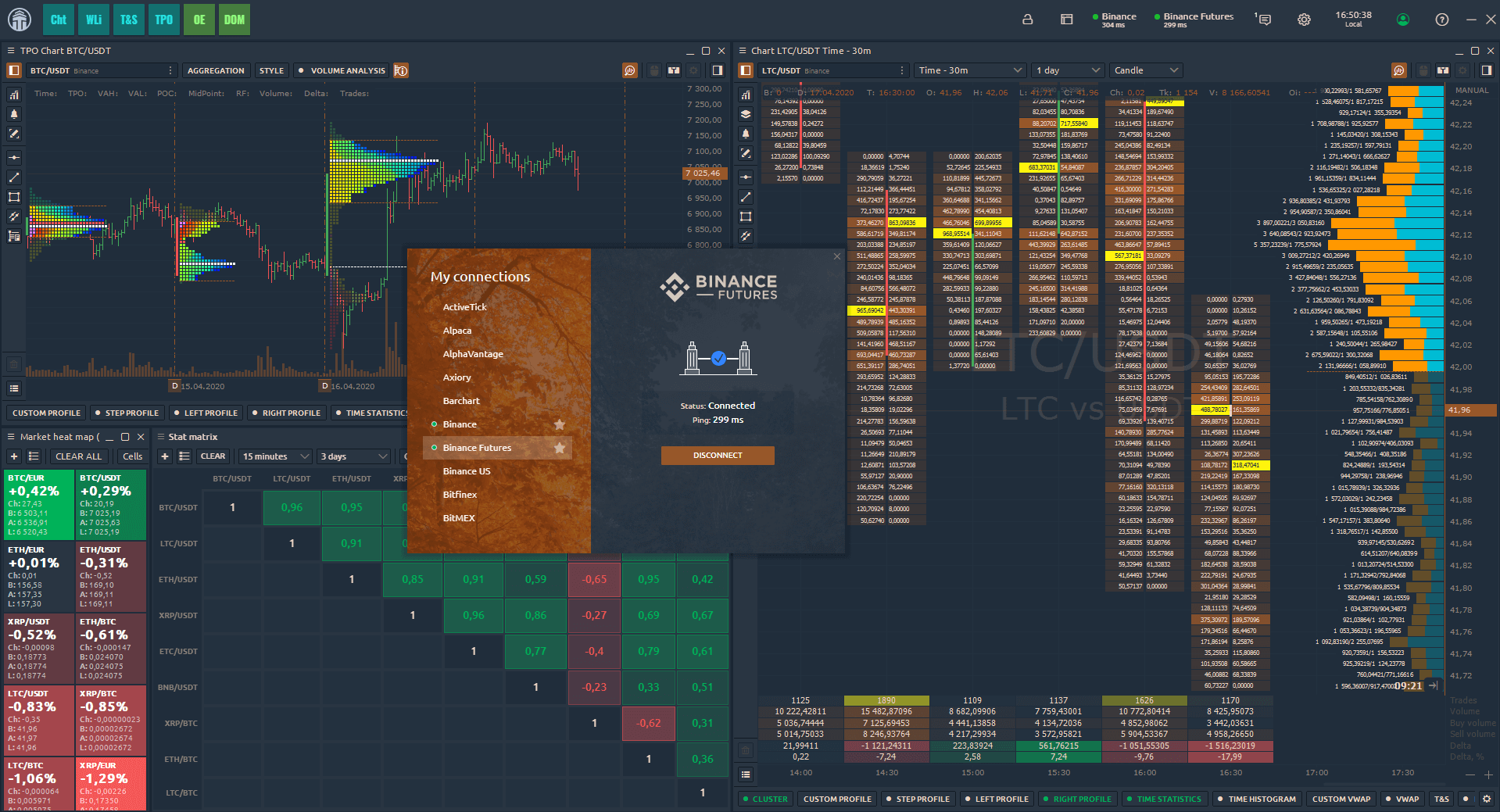

Binance دو گزینه برای تجارت کاغذ ارائه می دهد.

به عنوان مثال، Binance Futures Testnet یک رابط کاربری کامل فراهم می کند. اگر خودتان ربات ها یا برنامه های معاملاتی می سازید، از طریق API می توانید به testnet spot exchange دسترسی داشته باشید.

موقعیت طولانی (یا به سادگی طولانی) به معنای خرید دارایی است با این انتظار که ارزش آن افزایش یابد.

موقعیت های طولانی اغلب در متن محصولات مشتقات یا فارکس استفاده می شود، اما آن ها اساساً برای هر کلاس دارایی یا نوع بازار اعمال می شوند.

خرید دارایی در بازار بورس به امید افزایش قیمت آن نیز موقعیت طولانی را تشکیل می دهد.

طولانی رفتن محصول مالی معمول ترین روش سرمایه گذاری است، خصوصاً برای کسانی که تازه کار خود را شروع می کنند.

استراتژی های معاملاتی بلندمدت مانند خرید و نگهداری بر اساس این فرضیه افزایش می یابد که دارایی اساسی ارزش خود را افزایش می دهد.

از این لحاظ، خرید و نگهداری به سادگی برای مدت زمان طولانی می شود.

با این حال، طولانی بودن لزوما به این معنی نیست که تاجر انتظار دارد از یک حرکت صعودی قیمت سود کسب کند.

به عنوان مثال نشانه های اهرمی را در نظر بگیرید. BTCDOWN با قیمت بیت کوین رابطه معکوس دارد.

اگر قیمت بیت کوین بالا رود، قیمت BTCDOWN پایین می آید.

اگر قیمت بیت کوین پایین بیاید، قیمت BTCDOWN افزایش می یابد.

از این لحاظ، ورود به یک موقعیت طولانی در BTCDOWN برابر با حرکت رو به پایین قیمت بیت کوین است.

موقعیت کوتاه (یا کوتاه) به معنای فروش دارایی است که قصد دارد بعداً آن را با قیمت پایین دوباره خریداری کند.

اتصال کوتاه با تجارت حاشیه ارتباط نزدیک دارد، زیرا ممکن است در مورد دارایی های قرض گرفته شده اتفاق بیفتد.

با این حال، در بازار مشتقات نیز به طور گسترده ای مورد استفاده قرار می گیرد و می توان آن را با یک موقعیت مکانی ساده انجام داد. بنابراین، اتصال کوتاه چگونه کار می کند؟

وقتی صحبت از اتصال کوتاه در بازارهای محلی می شود، کاملاً ساده است.

بگذارید بگوییم که شما در حال حاضر بیت کوین دارید و انتظار دارید که قیمت پایین بیاید.

شما BTC خود را به دلار آمریکا می فروشید، زیرا قصد دارید بعداً آن را با قیمت کمتری خریداری کنید. در این حالت، شما اساساً وارد یک موقعیت کوتاه در مورد بیت کوین می شوید، زیرا برای خرید مجدد پایین، فروش بالایی دارید. به حد کافی ساده است. اما در مورد کوتاه کردن با وجوه وام گرفته شده چه می کنید؟

بیایید ببینیم که چگونه کار می کند، شما دارایی را قرض می گیرید که فکر می کنید ارزش آن کاهش می یابد – برای مثال سهام یا ارز رمزپایه.

شما بلافاصله آن را می فروشید. اگر تجارت به روشی پیش برود و قیمت دارایی کاهش یابد، همان مقدار دارایی را که قرض گرفته اید پس می گیرید.

شما دارایی های خود را که قرض گرفته اید (همراه با سود) بازپرداخت می کنید و از تفاوت بین قیمتی که در ابتدا فروخته اید و قیمتی که دوباره خریداری کرده اید سود می کنید.

بنابراین، کوتاه کردن بیت کوین با وجوه وام گرفته شده چگونه است؟

بیایید به یک مثال نگاه کنیم. وثیقه مورد نیاز را برای گرفتن ۱ BTC قرار داده و سپس بلافاصله آن را به قیمت ۱۰،۰۰۰ دلار می فروشیم.

اکنون ۱۰ هزار دلار درآمد داریم. بگذارید بگوییم قیمت به ۸۰۰۰ دلار کاهش می یابد.

ما ۱ BTC می خریم و بدهی ۱ BTC خود را همراه با سود بازپرداخت می کنیم. از آنجا که ما در ابتدا بیت کوین را به قیمت ۱۰،۰۰۰ دلار فروختیم و اکنون با قیمت ۸۰۰۰ دلار مجدداً خریداری کردیم، سود ما ۲۰۰۰ دلار است (منهای پرداخت سود و هزینه های معاملاتی).

اوردر بوک مجموعه ای از سفارشات باز موجود برای دارایی است که براساس قیمت سازماندهی شده است.

وقتی سفارشی را ارسال می کنید که بلافاصله پر نمی شود، به اوردر بوک اضافه می شود.

آنجا می نشیند تا اینکه با دستور دیگری پر شود یا لغو شود.

اوردر بوک ها با هر سیستم عاملی متفاوت خواهند بود، اما به طور کلی، آن ها تقریباً دارای همان اطلاعات هستند.

تعداد سفارشات را در سطوح خاص قیمت مشاهده خواهید کرد.

وقتی نوبت به مبادلات رمزنگاری و معاملات آنلاین می رسد، سفارشات موجود در دفتر سفارش با سیستمی به نام موتور تطبیق مطابقت دارند.

این سیستم همان چیزی است که اجرای معاملات را تضمین می کند – شما می توانید آن را مغز مبادله بدانید.

این سیستم به همراه اوردر بوک، هسته اصلی مفهوم تبادل الکترونیکی است.

عمق اوردر بوک (یا عمق بازار) به تصویری از سفارشات موجود در اوردر بوک اشاره دارد.

معمولاً سفارشات خرید را در یک طرف قرار می دهد، و سفارشات را در طرف دیگر می فروشد و آن ها را به صورت تجمعی روی نمودار نمایش می دهد.

به عبارت کلی تر، عمق دفترچه سفارش ممکن است به میزان نقدینگی قابل جذب اوردر بوک نیز باشد.

هرچه بازار “عمیق تر” باشد، نقدینگی بیشتری در اوردر بوکات وجود دارد.

از این لحاظ، بازاری با نقدینگی بیشتر می تواند سفارشات بزرگتر را جذب کند بدون اینکه تأثیر قابل توجهی بر قیمت داشته باشد.

با این حال، اگر بازار نامناسب باشد، سفارشات بزرگ ممکن است تأثیر بسزایی در قیمت داشته باشد.

سفارش بازار، سفارش خرید یا فروش با بهترین قیمت موجود در بازار است. در اصل سریعترین راه برای ورود یا خارج شدن از بازار است.

سفارش بازار شما تا زمان پر شدن کامل سفارش، سفارشات را از دفتر سفارش پر می کند. به همین دلیل است که تاجران بزرگ (یا نهنگ ها) هنگام استفاده از سفارشات بازار می توانند تأثیر قابل توجهی در قیمت داشته باشند.

یک سفارش بزرگ در بازار می تواند به طور موثر نقدینگی را از دفتر سفارش سیفون کند. چطور؟ بیایید هنگام بحث در مورد لغزش از آن عبور کنیم.

نکته ای وجود دارد که باید هنگام سفارشات بازار از آن آگاه باشید. لغزش.

وقتی می گوییم سفارشات بازار با بهترین قیمت موجود پر می شوند، این بدان معناست که آنها سفارشات را از دفتر سفارش پر می کنند تا زمانی که کل سفارش انجام شود.

با این وجود، اگر نقدینگی کافی در حدود قیمت مورد نظر برای پر کردن سفارش بزرگ بازار وجود نداشته باشد، چه می کنید؟

ممکن است تفاوت زیادی بین قیمتی که انتظار دارید سفارش شما را پر کند و قیمتی که در آن پر می شود وجود داشته باشد. به این تفاوت لغزش گفته می شود.

بگذارید بگوییم شما می خواهید یک موقعیت طولانی به ارزش ۱۰ BTC در altcoin باز کنید.

با این حال، این altcoin دارای کلاهک نسبتاً کمی در بازار است و در بازار نقدینگی کم معامله می شود.

اگر از سفارش بازار استفاده کنید، تا زمان پر شدن کامل ۱۰ سفارش BTC، سفارشات از دفتر سفارش پر می شود.

در بازارهای مایع، شما می توانید ۱۰ سفارش BTC خود را بدون تأثیر قابل توجه بر قیمت پر کنید.

اما، در این حالت، کمبود نقدینگی به این معنی است که ممکن است سفارشات فروش کافی در دفترچه سفارشات برای دامنه قیمت فعلی وجود نداشته باشد.

بنابراین، تا زمانی که کل سفارش ۱۰ BTC پر شود، ممکن است متوجه شوید که متوسط قیمت پرداخت شده بسیار بالاتر از حد انتظار بوده است.

به عبارت دیگر، کمبود سفارشات فروش باعث شد تا سفارش بازار شما به بالاترین نرخ سفارش، مطابق سفارشاتی شود که به طور قابل توجهی گران تر از قیمت اولیه بودند.

هنگام معامله altcoins از لغزش مطلع باشید، زیرا ممکن است برخی از جفت های تجاری نقدینگی کافی برای پر کردن سفارشات بازار شما را نداشته باشند.

سفارش محدود، سفارش خرید یا فروش دارایی با قیمت خاص یا بهتر است.

این قیمت را قیمت محدود می نامند. سفارشات خرید محدود با قیمت محدود یا پایین تر اجرا می شوند، در حالی که سفارشات فروش محدود با قیمت محدود یا بالاتر اجرا می شوند.

استفاده از سفارش محدود به شما امکان می دهد کنترل بیشتری بر ورود یا خروج خود برای یک بازار معین داشته باشید.

در واقع، این تضمین می کند که سفارش شما هرگز با قیمت بدتر از قیمت مورد نظر شما پر نمی شود.

با این حال، این یک ضرر هم دارد. ممکن است بازار هرگز به قیمت شما نرسد، در نتیجه سفارش شما پر نشده است.

در بسیاری از موارد، این می تواند به معنای از دست دادن فرصت تجاری بالقوه باشد.

تصمیم گیری در مورد استفاده از سفارش محدود یا سفارش بازار می تواند در هر معامله گر متفاوت باشد.

بعضی از معامله گران ممکن است فقط از یکی یا دیگری استفاده کنند، در حالی که سایر معامله گران از هر دو استفاده می کنند – بسته به شرایط.

مهم این است که بفهمید چگونه کار می کنند تا بتوانید خودتان تصمیم بگیرید.

اکنون که دانستیم سفارشات بازار و محدود چیست، بیایید درباره سفارشات توقف ضرر صحبت کنیم.

سفارش توقف ضرر نوعی محدودیت یا سفارش بازار است که فقط با رسیدن قیمت مشخص فعال می شود. این قیمت را قیمت توقف می نامند.

هدف از دستور توقف ضرر عمدتا محدود کردن ضرر است.

هر معامله ای باید یک نقطه اعتبارسنجی داشته باشد، که سطح قیمتی است که باید از قبل تعریف کنید.

این همان سطحی است که شما می گویید ایده اولیه شما اشتباه بوده است، به این معنی که باید از بازار خارج شوید تا از ضررهای بعدی جلوگیری کنید.

بنابراین، نقطه نامعتبر جایی است که شما معمولاً دستور توقف ضرر خود را تعیین می کنید.

دستور توقف ضرر چگونه کار می کند؟ همانطور که اشاره کردیم، ضرر توقف می تواند هم یک حد باشد و هم یک سفارش بازار.

به همین دلیل است که ممکن است از این انواع به عنوان محدودیت توقف و توقف سفارشات بازار نیز یاد شود.

نکته کلیدی برای درک این است که ضرر توقف فقط با رسیدن به قیمت مشخص (قیمت توقف) فعال می شود.

با رسیدن به قیمت توقف، آن یک بازار یا یک سفارش محدود را فعال می کند. شما در اصل قیمت توقف را به عنوان محرک بازار یا سفارش محدود خود تعیین می کنید.

شما وقتی سفارش می دهید که بلافاصله پر نمی شود اما به قسمت سفارشات اضافه می شود، در این صورت شما سازنده می شوید. از آنجا که سفارش شما به قسمت سفارش نقدینگی اضافه شود، شما “سازنده” نقدینگی هستید.

سفارشات محدود معمولاً به عنوان سفارشات سازنده اجرا می شوند، اما در همه موارد اینگونه نیست.

به عنوان مثال، بگذارید بگوییم شما یک سفارش خرید محدود با قیمت محدود می کنید که به طور قابل توجهی بالاتر از قیمت فعلی بازار است.

از آنجا که می گویید سفارش شما می تواند با قیمت حداکثر یا بهتر اجرا شود، سفارش شما در برابر قیمت بازار اجرا می شود (چون کمتر از قیمت محدود شماست).

شما وقتی سفارش می دهید که بلافاصله پر می شود، شخص متصدی می شوید. سفارش شما به کتاب سفارش اضافه نمی شود، اما بلافاصله با یک سفارش موجود در قسمت سفارش مطابقت می یابد.

از آنجا که از سفارش نقدینگی می گیرید، یک گیرنده هستید. سفارشات بازار همیشه سفارش گیرنده خواهد بود، زیرا شما سفارش خود را با بهترین قیمت موجود در بازار اجرا می کنید.

برخی از مبادلات برای تشویق معامله گران برای تأمین نقدینگی، مدل کارمزد چند لایه را در پیش می گیرند.

به هر حال، به نفع آن ها است که معامله گران با حجم بالا را به مبادله خود جذب کنند و نقدینگی بیشتری جذب می کند.

در چنین سیستم هایی، سازندگان تمایل دارند هزینه کمتری نسبت به گیرندگان پرداخت کنند، زیرا آن ها کسانی هستند که نقدینگی را به بورس اضافه می کنند.

در برخی موارد، آنها حتی ممکن است تخفیف هزینه را به سازندگان ارائه دهند.

انتشار bid-ask تفاوت بین بالاترین سفارش خرید (bid) و کمترین سفارش فروش (ask) برای یک بازار معین است.

این اساساً شکاف بین بالاترین قیمتی است که فروشنده مایل به فروش آن است و کمترین قیمتی که خریدار مایل به خرید آن است.

انتشار bid-ask راهی برای اندازه گیری نقدینگی بازار است. هرچه انتشار bid-ask کمتر باشد، بازار از نقدینگی بیشتری برخوردار است.

انتشار پیشنهاد bid-ask همچنین می تواند به عنوان معیار اندازه گیری عرضه و تقاضا برای دارایی معین در نظر گرفته شود.

وقتی شما یک سفارش خرید در بازار می دهید، در کمترین قیمت درخواست موجود پر می شود.

برعکس، وقتی شما یک سفارش فروش در بازار می دهید، در بالاترین قیمت پیشنهادی موجود پر می شود.

نمودار candlestick نمای گرافیکی قیمت یک دارایی برای یک بازه زمانی مشخص است. از candlestick تشکیل شده است، که هر یک از آن ها زمان یکسانی را نشان می دهند.

به عنوان مثال، یک نمودار ۱ ساعته candlestick هایی را نشان می دهد که هر کدام نشان دهنده یک دوره یک ساعته هستند.

نمودار ۱ روزه candlestick هایی را نشان می دهد که هر کدام نشان دهنده یک دوره یک روزه هستند و غیره.

candlestick از چهار نقطه داده Open، High، Low و Close تشکیل شده است (همچنین به عنوان مقادیر OHLC نیز شناخته می شود). Open

و Close اولین و آخرین قیمت ثبت شده برای بازه زمانی مشخص است، در حالی که Low و High به ترتیب کمترین و بالاترین قیمت ثبت شده هستند.

نمودارهای candlestick یکی از مهمترین ابزارها برای تجزیه و تحلیل داده های مالی است. candlestick ها به ژاپن قرن ۱۷ برمی گردند اما در اوایل قرن ۲۰ توسط پیشگامان تجاری مانند چارلز داو پالایش شده اند.

الگوی نمودار candlestick چیست؟

تجزیه و تحلیل فنی تا حد زیادی بر این فرض استوار است که حرکت های قبلی قیمت ممکن است نشان دهنده اقدام قیمت در آینده باشد.

بنابراین، candlestick چگونه می تواند در این زمینه مفید باشد؟ ایده شناسایی الگوهای نمودار candlestick و ایجاد ایده های تجاری بر اساس آن ها است.

نمودارهای candlestick به معامله گران کمک می کند تا ساختار بازار را تجزیه و تحلیل کنند و تعیین کنند که آیا ما در یک بازار صعودی یا نزولی به سر می بریم.

همچنین ممکن است برای شناسایی مناطق مورد علاقه در یک نمودار مانند سطح پشتیبانی یا مقاومت یا نقاط بالقوه برگشت استفاده شود.

این ها مکان هایی در نمودار هستند که معمولاً فعالیتهای تجاری را افزایش می دهند.

الگوهای candlestick نیز یک روش عالی برای مدیریت ریسک است، زیرا می تواند تنظیمات تجاری مشخص و دقیق را ارائه دهد.

چطور؟ خوب، الگوهای candlestick می تواند اهداف قیمتی واضح و نامعتبر را تعریف کند. این به بازرگانان اجازه می دهد تا تنظیمات تجاری بسیار دقیق و کنترل شده ای را ارائه دهند.

به همین ترتیب، الگوهای candlestick به طور گسترده ای توسط معامله گران فارکس و ارزهای رمزپایه مورد استفاده قرار می گیرد.

Trend lines ابزاری است که توسط معامله گران و تحلیل گران فنی به طور گسترده مورد استفاده قرار می گیرد.

آن ها خطوطی هستند که نقاط داده خاصی را بر روی نمودار بهم متصل می کنند.

به طور معمول، این داده ها قیمت است، اما در همه موارد نیست.

برخی از معامله گران همچنین ممکن است خطوط روند را روی شاخص های فنی و نوسانگرها ترسیم کنند.

ایده اصلی ترسیم خطوط روند، تجسم جنبه های خاصی از اقدام قیمت است.

به این ترتیب، معامله گران می توانند روند کلی و ساختار بازار را شناسایی کنند.

برخی از معامله گران فقط می توانند از خطوط روند برای درک بهتر ساختار بازار استفاده کنند.

دیگران ممکن است از آن ها برای ایجاد ایده های تجاری عملی بر اساس نحوه تعامل خطوط روند با قیمت استفاده کنند.

خطوط ترند را می توان روی نمودار اعمال کرد که تقریباً هر بازه زمانی را نشان می دهد. با این حال، مانند هر ابزار تجزیه و تحلیل بازار دیگر، خطوط ترند در بازه های زمانی بالاتر تمایل به اطمینان بیشتری نسبت به خطوط روند در بازه های زمانی پایین دارند.

جنبه دیگری که در اینجا باید در نظر گرفت، مقاومت خط روند است. تعریف مرسوم خط روند تعریف می کند که حداقل دو یا سه بار باید قیمت را لمس کند تا معتبر شود.

به طور معمول، هرچه قیمت بیشتر یک خط روند را لمس کند (آزمایش کند)، می توان اطمینان بیشتری را در نظر گرفت.

حمایت و مقاومت برخی از اساسی ترین مفاهیم مربوط به معاملات و تجزیه و تحلیل فنی است.

پشتیبانی به معنای سطحی است که قیمت “کف” پیدا می کند.

به عبارت دیگر، سطح پشتیبانی منطقه ای است که تقاضای قابل توجهی دارد، جایی که خریداران وارد عمل می شوند و قیمت را بالا می برند.

مقاومت به معنای سطحی است که قیمت “سقف” پیدا می کند. سطح مقاومت منطقه ای است که عرضه قابل توجهی دارد، جایی که فروشندگان وارد عمل می شوند و قیمت را پایین می آورند.

اکنون می دانید که حمایت و مقاومت به ترتیب سطح افزایش تقاضا و عرضه هستند.

با این وجود، هنگام تفکر در مورد حمایت و مقاومت، بسیاری از عوامل دیگر می توانند در این امر نقش داشته باشند.

شاخص های فنی، مانند خطوط روند، میانگین متحرک، باندهای بولینگر، ابرهای ایچیموکو، و بازسازی فیبوناچی نیز می توانند پشتیبانی و مقاومت بالقوه را نشان دهند.

در حقیقت، حتی جنبه های روانشناسی انسان نیز مورد استفاده قرار می گیرد.

به همین دلیل است که معامله گران و سرمایه گذاران ممکن است حمایت و مقاومت را بسیار متفاوت در استراتژی تجارت فردی خود لحاظ کنند.

شاخص های فنی معیارهای مربوط به یک ابزار مالی را محاسبه می کنند.

این محاسبه می تواند براساس قیمت، حجم، داده های زنجیره ای، بهره باز، معیارهای اجتماعی یا حتی یک شاخص دیگر باشد.

همانطور که قبلاً بحث کردیم، تحلیلگران فنی روش های خود را بر این اساس قرار می دهند که الگوی قیمت های تاریخی ممکن است حرکت های بعدی قیمت ها را حکم کند.

به همین ترتیب، معامله گرانی که از تجزیه و تحلیل فنی استفاده می کنند ممکن است از مجموعه ای از شاخص های فنی برای شناسایی نقاط ورود و خروج بالقوه در نمودار استفاده کنند.

شاخص های فنی را می توان با روش های مختلف طبقه بندی کرد.

این می تواند شامل این باشد که آیا آنها به سمت روندهای آینده (شاخص های برجسته) اشاره می کنند، الگویی را که قبلاً در حال انجام است (شاخص های عقب مانده) را تأیید می کنند یا رویدادهای زمان واقعی (شاخص های همزمانی) را روشن می کنند.

برخی از دسته بندی های دیگر ممکن است مربوط به نحوه ارائه اطلاعات توسط این شاخص ها باشد.

به این معنا، شاخص های همپوشانی وجود دارد که داده ها را بیش از قیمت قرار می دهد و نوسانگرهایی نیز وجود دارند که بین مقدار حداقل و حداکثر نوسان می کنند.

انواع شاخص هایی نیز وجود دارد که هدف آن ها اندازه گیری جنبه خاصی از بازار است، مانند شاخص های حرکت.

همانطور که از نام آن پیداست، هدف آن ها اندازه گیری و نمایش حرکت بازار است.

بنابراین، کدام یک از بهترین شاخص های تجزیه و تحلیل فنی موجود است؟

پاسخ ساده ای برای این سوال وجود ندارد. معامله گران ممکن است از انواع مختلفی از شاخص های فنی استفاده کنند و انتخاب آن ها تا حد زیادی بر اساس استراتژی معاملات فردی آن ها است. با این حال، برای اینکه بتوانند این انتخاب را انجام دهند، ابتدا باید در مورد آنها بیاموزند – و این همان کاری است که ما قصد داریم در این فصل انجام دهیم.

همانطور که در مورد آن بحث کردیم، شاخص های مختلف دارای کیفیت متمایزی خواهند بود و باید از آن ها برای اهداف خاص استفاده شود.

شاخص های برجسته به سمت رویدادهای آینده هدایت می شوند.

شاخص های تأخیر برای تأیید اتفاقی که قبلاً افتاده استفاده می شود. بنابراین، چه زمانی باید از آنها استفاده کنید؟

شاخص های پیشرو به طور معمول برای تجزیه و تحلیل کوتاه مدت و میان مدت مفید هستند.

وقتی تحلیلگران روند را پیش بینی می کنند و به دنبال ابزار آماری برای پشتوانه فرضیه خود هستند، از آنها استفاده می شود.

به خصوص وقتی صحبت از اقتصاد می شود، شاخص های برجسته می توانند به ویژه برای پیش بینی دوره های رکود مفید باشند.

وقتی نوبت به معاملات و تجزیه و تحلیل فنی می رسد، از شاخص های پیشرو می توان برای کیفیت پیش بینی آنها نیز استفاده کرد.

با این حال، هیچ شاخص خاصی نمی تواند آینده را پیش بینی کند، بنابراین این پیش بینی ها همیشه باید انجام شود.

شاخص های تأخیر برای تأیید رویدادها و روندهایی که قبلاً اتفاق افتاده اند یا در حال انجام هستند استفاده می شود.

این کار ممکن است زائد به نظر برسد، اما می تواند بسیار مفید باشد.

شاخص های عقب مانده می توانند جنبه های خاصی از بازار را به کانون توجهات برسانند که در غیر این صورت پنهان می مانند.

به همین ترتیب، شاخص های تأخیری معمولاً برای تحلیل نمودار بلند مدت استفاده می شوند.

شاخص های حرکت برای اندازه گیری و نشان دادن حرکت بازار است.

حرکت بازار چیست؟ به زبان ساده، معیار اندازه گیری سرعت تغییرات قیمت است.

شاخص های حرکت برای اندازه گیری نرخ افزایش یا کاهش قیمت ها در نظر گرفته شده اند.

به همین ترتیب، آنها معمولاً برای تجزیه و تحلیل کوتاه مدت توسط بازرگانانی که قصد دارند از انفجارهای ناپایدار بالا سود ببرند، استفاده می شوند.

هدف یک معامله گر حرکت، ورود به معاملات در هنگام بالا رفتن حرکت و خروج از زمان محو شدن حرکت بازار است.

به طور معمول، اگر نوسان کم باشد، قیمت متمایل به محدوده کمی می شود.

با افزایش تنش، قیمت اغلب یک حرکت بزرگ را ایجاد می کند و در نهایت از محدوده خارج می شود.

این زمانی است که معامله گران تکانه رشد می کنند.

پس از پایان حرکت و خروج معامله گران از موقعیت خود، آنها با شتاب بالا به دارایی دیگری می روند و سعی می کنند همان برنامه بازی را تکرار کنند.

به همین ترتیب، معامله گران روزانه، اسکالپرها و بازرگانان کوتاه مدت که به دنبال فرصت های سریع تجارت هستند، از شاخص های حرکت استفاده می شود.

حجم معاملات را می توان شاخص اصلی در نظر گرفت.

این تعداد واحدهای منفرد معامله شده برای یک دارایی را در یک زمان مشخص نشان می دهد.

این اساساً نشان می دهد که چه مقدار از آن دارایی در طول زمان اندازه گیری تغییر دست داده است.

با استفاده از حجم در معاملات، معامله گران می توانند قدرت روند اساسی را اندازه گیری کنند.

اگر نوسانات بالا با حجم معاملات بالا همراه باشد، این می تواند اعتبار حرکت باشد.

این منطقی است زیرا فعالیت تجاری بالا باید با حجم قابل توجهی برابر باشد زیرا بسیاری از تجار و سرمایه گذاران در آن سطح قیمت خاص فعال هستند.

با این حال، اگر نوسانات با حجم زیاد همراه نباشد، روند اساسی ممکن است ضعیف تلقی شود.

شاخص قدرت نسبی (RSI) شاخصی است که نشان می دهد یک دارایی بیش از حد خریداری شده یا بیش از حد فروخته شده است.

این یک نوسانگر حرکت است که نرخ وقوع تغییرات قیمت را نشان می دهد.

این اسیلاتور بین ۰ تا ۱۰۰ متغیر است و داده ها معمولاً روی نمودار خطی نمایش داده می شوند.

ایده اندازه گیری حرکت بازار چیست؟

خوب، اگر حرکت در حال افزایش قیمت باشد، ممکن است روند صعودی قوی تلقی شود. برعکس، اگر حرکت در روند صعودی کاهش یابد، ممکن است روند صعودی ضعیف در نظر گرفته شود.

بیایید ببینیم که تفسیر سنتی RSI چگونه کار می کند. وقتی مقدار RSI زیر ۳۰ باشد، ممکن است دارایی فروخته شده در نظر گرفته شود.

در مقابل، ممکن است بیش از ۷۰ خریداری شود.

هنوز هم، خوانش های RSI باید با درجه ای از بدبینی انجام شود. RSI

می تواند در شرایط خارق العاده بازار به مقادیر شدید برسد – و حتی در آن صورت، روند بازار ممکن است برای مدتی همچنان ادامه داشته باشد.

RSI یکی از ساده ترین شاخص های فنی برای درک است که آن را به یکی از بهترین معامله گران مبتدی تبدیل می کند.

میانگین های حرکتی عملکرد قیمت را هموارتر کرده و ردیابی روند بازار را آسان تر می کند.

از آنجا که براساس داده های قبلی قیمت است، از کیفیت پیش بینی برخوردار نیستند.

به همین ترتیب، میانگین های متحرک شاخص های عقب مانده محسوب می شوند.

میانگین های متحرک انواع مختلفی دارند – دو رایج ترین آنها میانگین متحرک ساده (SMA یا MA) و میانگین متحرک نمایی (EMA) است. چه تفاوتی بین آنها وجود دارد؟

میانگین متحرک ساده با در نظر گرفتن داده های قیمت از n دوره قبل و تولید میانگین محاسبه می شود.

به عنوان مثال، SMA 10 روزه میانگین قیمت ۱۰ روز گذشته را می گیرد و نتایج را بر روی نمودار ترسیم می کند.

میانگین متحرک نمایی کمی پیچیده تر است. از فرمول دیگری استفاده می کند که تأکید بیشتری بر داده های اخیر قیمت دارد.

در نتیجه، EMA سریعتر نسبت به وقایع اخیر در اقدام قیمت واکنش نشان می دهد، در حالی که جبران SMA ممکن است زمان بیشتری طول بکشد.

همانطور که اشاره کردیم، میانگین های متحرک شاخص های عقب مانده هستند. هرچه مدت زمان طرح آنها بیشتر باشد، تأخیر بیشتر خواهد بود.

به همین ترتیب، میانگین متحرک ۲۰۰ روزه نسبت به میانگین متحرک ۱۰۰ روزه، در برابر عمل قیمت آشکار واکنش نشان می دهد.

میانگین متحرک می تواند به شما کمک کند روند بازار را به راحتی شناسایی کنید.

MACD نوسانی است که از دو میانگین متحرک برای نشان دادن حرکت بازار استفاده می کند.

از آنجا که عملکرد قیمتی را که قبلاً رخ داده ردیابی می کند، یک شاخص عقب مانده است.

MACD از دو خط تشکیل شده است – خط MACD و خط سیگنال. چگونه آنها را محاسبه می کنید؟

خوب، با کسر EMA 26 از ۱۲ EMA خط MACD را دریافت می کنید.

به اندازه کافی ساده سپس، این مورد را روی ۹ EMA خط MACD ترسیم می کنید – خط سیگنال.

علاوه بر این، بسیاری از ابزارهای نمودار نیز یک هیستوگرام نشان می دهند که فاصله بین خط MACD و خط سیگنال را نشان می دهد.

معامله گران ممکن است با مشاهده رابطه بین خط MACD و خط سیگنال از MACD استفاده کنند.

تقاطع بین این دو خط معمولاً یک مورد قابل توجه در مورد MACD است.

اگر خط MACD از بالای خط سیگنال عبور کند، ممکن است به عنوان یک سیگنال صعودی تفسیر شود.

در مقابل، اگر خط MACD از زیر سیگنال عبور کند، ممکن است از آن به عنوان یک سیگنال نزولی تعبیر شود.

ابزار فیبوناچی Retracement (یا Fib Retracement) یک شاخص محبوب است که بر اساس رشته ای از اعداد به نام توالی فیبوناچی معروف است.

این اعداد در قرن سیزدهم توسط ریاضیدان ایتالیایی به نام لئوناردو فیبوناچی شناسایی شد.

اعداد فیبوناچی اکنون بخشی از بسیاری از شاخص های تجزیه و تحلیل فنی هستند و Fib Retracement از محبوب ترین آن هاست.

از نسبت های حاصل از اعداد فیبوناچی به عنوان درصد استفاده می کند.

سپس این درصد ها بر روی نمودار ترسیم می شوند و معامله گران می توانند با استفاده از آنها سطح بالقوه پشتیبانی و مقاومت را شناسایی کنند.

نسبت های فیبوناچی:

در حالی که ۵۰٪ از نظر فنی نسبت فیبوناچی نیست، بسیاری از معامله گران نیز هنگام استفاده از این ابزار آن را در نظر می گیرند.

علاوه بر این، ممکن است از نسبت های فیبوناچی خارج از محدوده ۰٪ ۰ نیز استفاده شود. برخی از رایج ترین آنها ۱۶۱.۸٪، ۲۶۱.۸٪ و ۴۲۳.۶٪ است.

بنابراین، معامله گران چگونه می توانند از سطوح بازآفرینی فیبوناچی استفاده کنند؟

ایده اصلی در ترسیم نسبت های درصد در نمودار یافتن مناطق مورد علاقه است.

به طور معمول، معامله گران دو امتیاز قابل توجه قیمت را در یک نمودار انتخاب می کنند و مقادیر ۰ و ۱۰۰ ابزار Fib Retracement را به آن نقاط وصل می کنند.

محدوده مشخص شده بین این نقاط ممکن است نقاط احتمالی ورود و خروج را برجسته کند و به تعیین محل توقف ضرر کمک کند.

Stochastic RSI یا StochRSI مشتق RSI است. به طور مشابه با RSI، هدف اصلی آن تعیین میزان خرید بیش از حد یا فروش بیش از حد دارایی است.

بر خلاف RSI، StochRSI از داده های قیمت تولید نمی شود بلکه مقادیر RSI است.

در بیشتر ابزارهای رسم، مقادیر StochRSI بین ۰ و ۱ (یا ۰ و ۱۰۰) خواهد بود.

StochRSI وقتی نزدیک به اندام فوقانی یا تحتانی دامنه خود باشد، بیشترین کاربرد را دارد.

با این حال، به دلیل سرعت بیشتر و حساسیت بالاتر، ممکن است سیگنال های کاذب زیادی تولید کند که تفسیر آنها می تواند چالش برانگیز باشد.

گروه های بولینگر که به نام جان بولینگر نامگذاری شده اند، نوسانات بازار را اندازه گیری می کنند و اغلب برای تشخیص شرایط خرید بیش از حد و فروش بیش از حد مورد استفاده قرار می گیرند.

این شاخص از سه خط یا “باند” – یک SMA (باند میانی) و یک باند بالا و پایین تشکیل شده است.

سپس این باند ها بهمراه اقدام قیمت در نمودار قرار می گیرند.

ایده این است که با افزایش یا کاهش نوسانات، فاصله بین این باندها تغییر می کند، گسترش می یابد و منقبض می شود ..

اجازه دهید تفسیر کلی Bands Bollinger را بررسی کنیم. هرچه قیمت به باند بالاتر نزدیکتر باشد، ممکن است دارایی به شرایط خرید بیش از حد نزدیک شود.

به همین ترتیب، هرچه به باند پایین نزدیکتر باشد، ممکن است دارایی به شرایط فروش بیش از حد نزدیک شود.

نکته ای که باید توجه داشته باشید این است که قیمت به طور کلی در محدوده باندها موجود خواهد بود، اما ممکن است در بعضی مواقع از بالای یا پایین آنها شکسته شود.

آیا این بدان معنی است که این یک سیگنال فوری برای خرید یا فروش است؟ نه.

این فقط به ما می گوید که بازار در حال دور شدن از باند متوسط SMA است و به شرایط شدید رسیده است.

معامله گران همچنین ممکن است از باند بولینگر برای پیش بینی فشار بازار استفاده کنند، همچنین به آن فشار باند بولینگر نیز می گویند.

این به دوره ای از نوسان کم اشاره دارد که نوارها واقعاً به یکدیگر نزدیک شده و قیمت را در محدوده کمی “فشار” می دهند.

همانطور که “فشار” در آن محدوده کوچک افزایش می یابد، بازار در نهایت از آن خارج می شود، و منجر به دوره ای از نوسانات بیشتر می شود.

از آنجا که بازار می تواند به سمت بالا یا پایین حرکت کند، استراتژی فشار خنثی در نظر گرفته می شود (نه نزولی و نه صعودی).

بنابراین شاید ترکیب آن با سایر ابزارهای تجاری مانند پشتیبانی و مقاومت ارزش داشته باشد.

همانطور که قبلاً بحث کردیم، بسیاری از معامله گران حجم معاملات را مهمترین شاخص موجود در بازار می دانند. بنابراین، آیا شاخص هایی بر اساس حجم وجود دارد؟

حجم متوسط وزنی یا VWAP، قدرت حجم را با اقدام قیمت ترکیب می کند.

به عبارتی عملی تر، این متوسط قیمت یک دارایی برای یک دوره معین با وزن است.

این امر باعث می شود تا استفاده از محاسبه متوسط قیمت بسیار مفیدتر باشد، زیرا همچنین در نظر می گیرد که کدام سطح قیمت بیشترین حجم معاملات را داشته است.

معامله گران چگونه از VWAP استفاده می کنند؟ خوب، VWAP معمولاً به عنوان معیاری برای چشم انداز فعلی بازار استفاده می شود.

از این لحاظ، وقتی بازار بالاتر از خط VWAP باشد، ممکن است صعودی محسوب شود. در عین حال، اگر بازار زیر خط VWAP باشد، ممکن است نزولی محسوب شود.

آیا توجه کرده اید که این شبیه تفسیر میانگین متحرک است؟ حداقل می توان VWAP را با میانگین متحرک مقایسه کرد، حداقل در روش استفاده از آن.

همانطور که دیدیم، تفاوت اصلی این است که VWAP حجم معاملات را نیز در نظر می گیرد.

علاوه بر این، از VWAP همچنین می توان برای شناسایی مناطق با نقدینگی بالاتر استفاده کرد.

بسیاری از معامله گران از شکست قیمت در بالای یا زیر خط VWAP به عنوان یک سیگنال تجاری استفاده می کنند.

با این حال، آنها معمولاً معیارهای دیگری را نیز برای کاهش خطرات در استراتژی خود قرار می دهند.

SAR Parabolic برای تعیین جهت روند و برگشت بالقوه استفاده می شود. “SAR” مخفف Stop and Reverse است.

این اشاره به نقطه ای دارد که باید یک موقعیت طولانی بسته شود و یک موقعیت کوتاه باز شود، یا بالعکس.

Parabolic SAR به صورت مجموعه ای از نقاط روی نمودار، بالاتر یا پایین قیمت نشان داده می شود.

به طور کلی، اگر نقاط زیر قیمت نباشد، به این معنی است که قیمت در یک روند صعودی قرار دارد.

در مقابل، اگر نقاط بالاتر از قیمت باشد، به این معنی است که قیمت در یک روند نزولی قرار دارد. وارونه هنگامی اتفاق می افتد که نقطه ها به سمت “دیگر” قیمت بچرخند.

Parabolic SAR می تواند بینشی در جهت روند بازار ارائه دهد.

همچنین برای شناسایی نقاط معکوس روند مفید است. برخی از معامله گران ممکن است از شاخص SAR Parabolic به عنوان پایه ای برای ضرر توقف عقب افتاده خود استفاده کنند.

این نوع سفارش ویژه همراه با بازار حرکت می کند و اطمینان حاصل می کند که سرمایه گذاران می توانند در طی یک روند صعودی قوی از سود خود محافظت کنند.

Parabolic SAR در روندهای قوی بازار در بهترین حالت است.

در طی دوره های ادغام، ممکن است سیگنال های کاذب زیادی برای برگشت احتمالی فراهم کند.

ابر Ichimoku یک شاخص TA است که شاخص های زیادی را در یک نمودار واحد ترکیب می کند. در بین شاخص هایی که ما در مورد آنها بحث کردیم، Ichimoku مطمئناً یکی از پیچیده ترین است.

در نگاه اول، درک فرمولها و سازوکارهای آن ممکن است دشوار باشد. اما در عمل، استفاده از ابر ایچیموکو آنچنان که به نظر می رسد سخت نیست و بسیاری از معامله گران از آن استفاده می کنند زیرا می تواند سیگنال های تجاری کاملاً مشخص و مشخصی را تولید کند.

همانطور که گفته شد، ابر Ichimoku فقط یک شاخص نیست، بلکه مجموعه ای از شاخص ها است.

این مجموعه ای است که بینشی از حرکت بازار، سطح حمایت و مقاومت و جهت روند را فراهم می کند.

با محاسبه پنج میانگین و رسم آنها روی نمودار به این مهم دست می یابد.

همچنین از این میانگین ها “ابری” تولید می شود که ممکن است مناطق احتمالی پشتیبانی و مقاومت را پیش بینی کند.

اگر تصمیم گرفته اید که می خواهید ترید خود را شروع کنید، در اینجا چند نکته وجود دارد که باید در نظر بگیرید.

در مرحله اول، شما البته برای ترید به سرمایه نیاز دارید.

اگر پس انداز ندارید و با پولی که می توانید از دست بدهید ترید نمی کنید، می تواند به طور جدی بر زندگی شما تأثیر بگذارد.

ترید کار ساده ای نیست – اکثریت قریب به اتفاق معامله گران مبتدی ضرر می کنند.

شما باید انتظار داشته باشید که پولی که برای ترید کنار گذاشته اید به سرعت از بین برود و ممکن است هرگز ضرر خود را جبران نکنید. به همین دلیل توصیه می شود برای آزمایش با مقادیر کمتری شروع کنید.

نکته دیگری که باید درباره آن فکر کنید، استراتژی ترید کلی شماست.

در هنگام کسب درآمد در بازارهای مالی، راه های زیادی وجود دارد.

بسته به زمان و تلاشی که می توانید برای این کار انجام دهید، می توانید برای رسیدن به اهداف مالی خود از بین استراتژی های مختلف یکی را انتخاب کنید.

سرانجام، این یک نکته اضافی است.

بسیاری از معامله گران در بهترین حالت خود قرار دارند که معامله منبع اصلی درآمد آن ها نیست.

به این ترتیب تحمل بار عاطفی راحت تر از این است که زنده ماندن روزمره آنها به آن وابسته باشد. از بین بردن احساسات ویژگی اصلی تاجران موفق است و انجام آن در شرایطی که معیشت فرد به خطر بیفتد بسیار دشوارتر است.

بنابراین، به خصوص هنگامی که کار خود را شروع می کنید، می توانید به عنوان یک کار جانبی به ترید و سرمایه گذاری فکر کنید.

و به خاطر داشته باشید که برای یادگیری و تمرین با مقادیر کم شروع کنید.

بنابراین، شما تصمیم گرفتید که می خواهید وارد دنیای ترید ارزهای رمزپایه شوید. چه کار باید انجام بدهید؟

ابتدا باید ارز فیات خود را به ارز رمزپایه تبدیل کنید. ساده ترین راه برای انجام این کار رفتن به صفحه خرید Crypto در Binance است، جایی که گزینه های زیادی خواهید داشت.

با استفاده از حساب بانکی خود در صرافی P2P و راه حل های شخص ثالث مانند Simplex، Paxful یا Koinax می توانید رمزنگاری را با کارت های نقدی و اعتباری خریداری کنید.

پس از پایان کار، بخشی از سیستم مالی جدید خواهید شد!

اکنون که رمز ارز خود را دریافت کرده اید، گزینه های بالقوه فراوان وجود دارد.

بلافاصله می توانید به صرافی بایننس بروید و سکه معامله کنید.

اگر تجربه قبلی در زمینه ترید دارید، می توانید از بستر معاملاتی حاشیه Binance یا Binance Futures نیز دیدن کنید.

همچنین فرصت های منفعل در دسترس وجود دارد که شامل سهام، وام دارایی های شما در Binance Savings، پیوستن به استخر استخراج Binance و موارد دیگر است.

تاکنون، همه این موارد شامل مبادله ای متمرکز بوده است، مانند Binance.

این مبادلات مبادله ای است که رمزنگاری خود را در آن سپرده گذاری می کنید و فعالیت های مالی خود را در سیستم های داخلی صرافی انجام می دهید.

با این حال، به لطف جادوی فناوری بلاکچین، گزینه های دیگری وجود دارد که مبادلات غیرمتمرکز (DEX) نامیده می شوند.

در این مکان ها، وجوه شما هرگز کیف پول ارز رمزنگاری شده خود را ترک نمی کند، بنابراین در هر زمان حضانت کامل آن ها را خواهید داشت.

صرافی های متمرکز در فضای ارزهای رمزپایه غالب هستند. اما بسیاری از معامله گران و علاقه مندان به بلاکچین معتقدند که بخش قابل توجهی از حجم معاملات ارزهای رمزنگاری شده در آینده بر روی DEX ها اتفاق خواهد افتاد.

به Binance DEX بروید و خودتان تجربه ترید را امتحان کنید!

مجله ترید مستندی از فعالیت های تجاری شما است. باید یکی نگه داری؟ شاید! می توانید از یک صفحه گسترده اکسل ساده استفاده کنید یا در یک سرویس اختصاصی مشترک شوید.

به خصوص هنگامی که نوبت به معاملات فعال تری می رسد، برخی از معامله گران برای داشتن سودآوری مداوم، داشتن یک دفترچه ترید را ضروری می دانند. پس از همه، اگر فعالیت های تجاری خود را مستند نکنید، چگونه نقاط قوت و ضعف خود را شناسایی می کنید؟ بدون داشتن مجله ترید، تصور روشنی از عملکرد خود نخواهید داشت.

به خاطر داشته باشید که تعصبات می توانند سهم عمده ای در تصمیم گیری های تجاری شما داشته باشند و یک مجله تجاری می تواند به کاهش برخی از آنها کمک کند. چطور؟ خوب، شما نمی توانید با داده ها بحث کنید! عملکرد معاملات به تعداد بالا می رسد و اگر کاری را به خوبی انجام ندهید، در عملکرد شما منعکس می شود. با نگه داشتن دقیق یک مجله معاملات، همچنین می توانید بهترین عملکردها را کنترل کنید.

یکی از مهمترین جنبه های ترید، مدیریت ریسک است. در واقع، برخی از بازرگانان معتقدند این مهمترین چیز است. به همین دلیل محاسبه اندازه موقعیت های شما با یک فرمول استاندارد بسیار مهم است. نحوه محاسبه به این صورت است.

اول، شما باید تعیین کنید که چه مقدار از حساب خود را مایل به خطر انداختن در معاملات فردی هستید. بگذارید بگوییم این ۱٪ است. آیا این بدان معناست که شما با ۱٪ حساب خود وارد موقعیت می شوید؟ خیر، به این معنی است که اگر ضرر توقف شما وارد شود، بیش از ۱٪ از حساب خود را از دست نخواهید داد.

این ممکن است خیلی کم به نظر برسد، اما این برای اطمینان از این است که چند معامله بد غیرقابل اجتناب حساب شما را منفجر نمی کند.

بنابراین، پس از دریافت این تعریف، باید تعیین کنید که توقف ضرر شما کجاست. این کار را بر اساس مشخصات ایده ترید، برای هر ترید شخصی انجام می دهید. بگذارید بگوییم شما تشخیص داده اید که می خواهید ضرر توقف خود را ۵٪ از ورودی اولیه خود قرار دهید. این بدان معناست که وقتی ضرر توقف شما وارد می شود و ۵٪ از ورودی خود خارج می شوید، باید دقیقاً ۱٪ از حساب خود را از دست دهید.

بنابراین، بگذارید بگوییم اندازه حساب ما ۱۰۰۰ USDT است.

ما با هر معامله ۱٪ در معرض خطر هستیم. توقف ضرر ما ۵٪ از ورود ماست. از چه اندازه موقعیتی باید استفاده کنیم؟

۱۰۰۰*۰.۰۱/۰.۰۵=۲۰۰

اگر می خواهیم فقط ۱۰ USDT، که ۱٪ از حساب ما است، ضرر کنیم، باید موقعیت ۲۰۰ USDT را وارد کنیم.

از چه نرم افزار تریدی آنلاین استفاده کنیم؟

تجزیه و تحلیل نمودار یک قسمت اصلی از جعبه ابزار ترید هر تحلیلگر فنی است. اما بهترین راه برای انجام این کار کجاست؟ Binance

نمودارهای TradingView را یکپارچه کرده است، بنابراین می توانید تجزیه و تحلیل خود را مستقیماً در سیستم عامل انجام دهید – هم در رابط وب و هم در برنامه تلفن همراه.

همچنین می توانید یک حساب TradingView ایجاد کنید و همه بازارهای Binance را از طریق سیستم عامل آنها بررسی کنید.

ارائه دهندگان نرم افزار نمودارهای آنلاین متعددی در بازار وجود دارند که هرکدام مزایای مختلفی را ارائه می دهند. به طور معمول، شما مجبورید ماهانه هزینه اشتراک بپردازید. برخی دیگر که به ترید رمزنگاری متمرکز شده اند، Coinigy، TradingLite، Exocharts و Tensorcharts هستند.

آیا برای معامله باید به گروه پولی بپیوندم؟

به احتمال زیاد نه اطلاعات رایگان عالی در مورد ترید در آنجا زیاد است، پس چرا از آن درس نمی گیرید؟

همچنین انجام ترید به تنهایی مفید است، بنابراین می توانید از اشتباهات خود بیاموزید و آنچه را که برای شما و سبک ترید شما مناسب است، بیابید.

ورود به یک گروه پولی می تواند یک ابزار یادگیری معتبر باشد، اما مراقب کلاهبرداری و تبلیغات جعلی باشید.

به هر حال، به دست آوردن پیروان برای یک سرویس پولی، جعل نتایج معاملات کاملاً آسان است.

همچنین لازم است به این فکر کنید که چرا در وهله اول یک تریدر موفق می خواهد یک گروه پرداخت شده را راه اندازی کند.

مطمئناً، کمی از درآمد جانبی همیشه مورد استقبال قرار می گیرد، اما اگر این کار در حال حاضر بسیار خوب است، چرا این کار را با پرداخت هزینه سنگین انجام می دهید؟

با این اوصاف، برخی از معامله گران موفق جوامع پولی با کیفیت بالا را با خدمات اضافی مانند داده های ویژه بازار اداره می کنند.

فقط مراقب باشید که پول خود را به چه کسی می دهید، زیرا اکثر گروه های پرداخت شده برای ترید برای استفاده از معامله گران مبتدی وجود دارد.

پمپ و دامپ (PD) چیست؟

پمپ و دامپ طرحی است که شامل افزایش قیمت دارایی از طریق اطلاعات نادرست است. وقتی قیمت به مقدار قابل توجهی بالا رفت “پمپاژ” شد، مجرمان کیف های ارزان قیمت خریداری شده خود را با قیمت بسیار بالاتر به فروش می رسانند.

طرح های پمپ و دامپ در بازارهای ارزهای رمزنگاری شده به ویژه در بازارهای گاو نر و بیداد می کند.

در این مواقع، بسیاری از سرمایه گذاران بی تجربه وارد بازار می شوند و استفاده از آن ها راحت تر است.

این نوع کلاهبرداری بیشتر با ارزهای رمزپایه کوچک در بازار رایج است، زیرا به دلیل نقدینگی کم این بازارها، تورم قیمت آنها معمولاً آسان تر است.

طرح های پمپ و تخلیه غالباً توسط “گروه های پمپ و دامپ” خصوصی انجام می شود که نوید بازگشت آسان برای وصال ها را می دهد (معمولاً در ازای دریافت هزینه).

با این حال، آنچه معمولاً اتفاق می افتد این است که گروهی حتی کوچکتر که قبلاً مواضع خود را ساخته اند، از این وصال ها استفاده می کنند.

در بازارهای قدیمی، افرادی که در تسهیل طرح های پمپ و کمپرسی مقصر شناخته شده اند، جریمه های سنگینی می شوند.

آیا باید برای ورود به سیستم ارزهای رمزنگاری ثبت نام کنیم؟

شاید، اما بیشتر مراقب باشید! Airdrops راهی نوین در توزیع ارزهای رمزپایه برای مخاطبان گسترده است.

airdrop می تواند راهی عالی برای اطمینان از اینکه ارز رمزنگاری شده فقط در اختیار دارندگان چند مرکز نیست.

مجموعه متنوعی از دارندگان برای یک شبکه سالم و غیرمتمرکز از اهمیت بالاتری برخوردار است.

خوب، بعضی اوقات، اگر خیلی خوش شانس باشید، ممکن است وجود داشته باشد! به طور معمول، اتفاقی که می افتد این است که مروجین airdrop کاملاً سعی می کنند از شما استفاده کنند یا در عوض چیزی را می خواهند.

آن ها چه درخواستی خواهند کرد؟ یکی از متداول ترین چیز هایی که در ازای airdrops درخواست می شود، اطلاعات شخصی شما است.

آیا داده های شخصی شما به ارزش ۱۰ ۵۰ دلار یک ارز رمزپایه بسیار با ارزش است؟ این انتخاب شماست، اما ممکن است روش های بهتری برای کسب درآمد جانبی وجود داشته باشد، بدون اینکه حریم خصوصی و داده های شخصی شما را به خطر بیندازد.

به همین دلیل است که شما باید در هنگام ورود به سیستم ارزهای رمزنگاری شده بیشتر مراقب باشید.

کلام آخر

بنابراین، ما چیزهای زیادی را پشت سر گذاشتیم، مگر نه؟ شروع کار با معاملات ارزهای رمزنگاری می تواند یک کار دلهره آور باشد. مفاهیم زیادی برای یادگیری وجود دارد. امیدوارم که این راهنما به شما کمک کرده باشد تا در معاملات ارزهای رمزپایه کمی راحت تر باشید.

امیدواریم با استفاده از سرور مجازی مخصوص ترید و همچنین پیگیری آخرین اخبار در مورد بایننس بتوانید به نتیجه مورد نظرتان دست پیدا کنید.

چگونه می توانم سرور مجازی ترید بایننس توشن را برای خرید و فروش ارز های دیجیتال تهیه کنم؟

از لینک زیر می توانید سرور مجازی ترید در بایننس را تهیه کنید.

لطفا پیش از ارسال دیدگاه، چند مورد زیر را مطالعه نمایید:

- دیدگاه خود را به زبان فارسی ارسال نمایید.

- به دیدگاه کاربران دیگر احترام بگذارید، پیامهایی که شامل محتوای توهینآمیز و کلمات نامناسب باشند، تایید نخواهند شد.

- از ارسال لینک سایت های شخصی و ارائه اطلاعات شخصی در متن دیدگاه پرهیز فرمایید.

- موارد مرتبط با بخش پشتیبانی را از طریق

مرکز پشتیبانی

مطرح فرمایید تا در اسرع وقت بررسی شوند.

دیدگاهتان را بنویسید